J’ai déjà eu l’occasion de vous en parler, la situation financière des communes bruxelloises se détériore, malgré le soutien de la Région. Vous l’avez peut-être lu dans la presse, ces dernières semaines, nous avons voulu étudier les leviers dont les communes disposent pour y faire face. Voici le fruit de cette analyse.

Différents facteurs expliquent cette situation, tant au niveau des dépenses que des recettes : la crise économique, l’essor démographique, les charges reportées par le fédéral, l’application des normes comptables européennes, mais aussi le futur saut d’index et l’imposition des intercommunales…

Si cette détérioration des finances communales est quasi généralisée, certaines communes sont plus lourdement touchées que d’autres en termes de dépenses, essentiellement les communes du croissant pauvre de Bruxelles.

A ce contexte économique et social, s’ajoute une donnée constitutionnelle qui elle affecte les recettes fiscales des communes (en particulier les fameux centimes additionnels à l’impôt des personnes physiques et au précompte immobilier): l’autonomie fiscale. Cette autonomie fiscale s’applique dans un contexte géographique particulier : à Bruxelles, les communes ne sont pas des îlots séparés les uns des autres, elles forment un continuum urbain. Le taux des centimes additionnels peut donc varier d’une commune à l’autre, alors que ces communes forment une et même ville-région.

Et bien, ce contexte économique et social couplé à cette organisation juridique et politique entraînent une inéquité de traitement entre les habitants, non seulement en termes de services offerts (solidarité territoriale), qu’en termes de contribution à la solidarité (justice fiscale).

Les communes avec la population la plus pauvre sont contraintes d’avoir une fiscalité plus élevée que les communes plus aisées alors qu’elles doivent répondre à des besoins plus importants, ce qui contrecarre de fait la progressivité de l’impôt. On paye toujours proportionnellement plus d’impôts dans les communes pauvres.

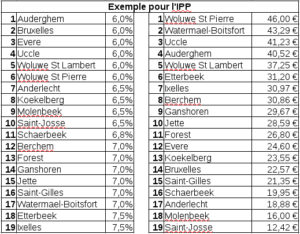

On peut l’observer en comparant les rendements (ce que rapporte 1 % à l’IPP et 1 centime additionnel au PRI par habitant) de l’IPP et du PRI d’une commune à l’autre (comptes 2012). L‘IPP et PRI constituent environ 40 % des recettes communales.

On le voit immédiatement, les communes ne sont pas égales par rapport au rendement de leurs principales recettes fiscales. Ce rendement, tant pour l’IPP que pour le PRI est dans certaines communes 4 fois plus important que dans d’autres ! Et ce sont (sauf exceptions) forcément les communes qui ont le rendement le plus intéressant qui peuvent se permettre d’offrir la fiscalité la plus avantageuse…

En outre, le rendement constitue pour les communes un fait (il dépend du niveau économique de leur population et du type de bâti), sur lequel elles ont très peu de moyens d’agir, notamment en raison du contexte économique…

Ceci confirme donc deux choses :

– les communes n’ont pas les mêmes leviers fiscaux : les communes qui accueillent la population la plus pauvre subissent une « double peine » : puisqu’elles ont à la fois des recettes moindres (elles taxent beaucoup et ça leur rapporte peu par habitant) et des dépenses plus importantes (à titre d’exemple, en 2012, la dotation au CPAS par habitant était de 160,75 € à Auderghem et de 251,41 € à Schaerbeek) ;

– il y a une inéquité fiscale : le système a logiquement pour conséquence qu’on taxe plus dans les communes plus pauvres. Dans une même ville, on a donc clairement un problème de progressivité de l’impôt.

Le gouvernement régional, dans son accord de majorité, a annoncé non seulement une réforme de la dotation aux communes qui tiendra mieux compte des besoins des communes notamment en termes de tension démographique et d’indices de pauvreté. Il prévoit également de renforcer l’adhésion des communes à des enjeux partagés au niveau régional.

Par ailleurs le gouvernement indique qu’il « souhaite continuer à aligner les fiscalités régionale et communale. »

Ecolo soutiendra pour autant que la réforme renforce la solidarité et la justice fiscale

Nous sommes prêts à soutenir cette réforme pour autant qu’on aille réellement vers plus de justice fiscale et sociale dans notre Région. Les frontières communales ne peuvent plus entraîner de telles ruptures de solidarité et de justice fiscale. Cela implique que :

- Ces chantiers soient menés de front : la question du financement des communes ne peut pas être disjointe de celle de la fiscalité et vice versa. On ne peut en effet pas subsidier les communes sans tenir compte des leviers fiscaux qu’elles peuvent activer par elles-mêmes (en d’autres termes : il faut éviter que les dotations régionales permettent aux autorités locales de faire des cadeaux fiscaux à leurs habitants, sur le dos de la Région…). A l’inverse, on ne peut pas inciter les communes à harmoniser leurs taux sans tenir compte du fait que, en raison des différences de rendement, cette harmonisation entraînerait des pertes importantes pour les unes (en général celles qui ont des besoins sociaux plus importants à financer) et des gains importants pour les autres…

- La réforme du financement des communes devra renforcer la solidarité horizontale (entre communes), renforcer la solidarité verticale (entre communes et Région, qui font face à des défis communs) et participer à la réduction de l’inéquité fiscale entre les Bruxellois-es.

Le Ministre-Président a annoncé qu’il souhaitait voir cette réforme entrer en vigueur en 2016, et que dans l’intervalle, il comptait entendre tout le monde… Voici donc déjà notre contribution.

Au regard des tableaux, de la composition du gouvernement régional, des bourgmestres, de la composition du parlement régional… on lui souhaite bonne chance 😉